La combinazione della decisione sul tetto del debito degli Stati Uniti insieme al rapporto misto sull’occupazione negli Stati Uniti, ancora a sostegno della pausa della Fed a giugno, e la notizia che la Cina potrebbe prendere in considerazione un ulteriore sostegno per il settore immobiliare assediato, ha rafforzato la propensione al rischio (VIX sub-15 ), i principali indici azionari hanno chiuso la settimana con forti guadagni.

podcast oggi

Dove il tuo fardello è leggero, dove il tuo cuore è a suo agio

Questo è svegliarsi, sentirsi bene, sentirsi bene, inesorabilmente

- I libri paga negli Stati Uniti sono più alti del previsto, ma la disoccupazione sta aumentando mentre i salari stanno diminuendo

- Le borse asiatiche, europee e statunitensi hanno chiuso la settimana con forti guadagni

- UST guida i guadagni negli utili core globali. L’orso appiattisce la curva UST. 2 anni + 16 punti base, 10 anni + 10 punti base

- I prezzi della Fed segnalano una propensione per la pausa di giugno, ma il rialzo dei tassi di luglio sembra ora più probabile

- Il presidente Biden firma un disegno di legge per alzare il tetto del debito, per evitare rischi di default negli Stati Uniti

- La Cina sta valutando nuove misure per sostenere il settore immobiliare e rilanciare l’economia

- Gli indici del dollaro USA sono saliti di circa lo 0,25/0,5%, poiché l’euro e lo yen hanno sottoperformato

- L’AUD mantiene la maggior parte dei guadagni derivanti dall’aumento del salario minimo. La nuova settimana inizia sopra i 66°C

- Il petrolio guadagna in testa alle materie prime mentre i metalli preziosi sottoperformano

- OPEC+ Weekend Meeting – L’Agenzia S dell’Arabia Saudita effettua un ulteriore taglio dell’offerta di 1 milione di barili al giorno

- Prossimamente oggi: AU Q1 PIL Parts, CH Caixin PMI, May Final PMI, US ISM

- Resto della settimana: RBA Lowe’s, AU Q1 PIL, Bank of Canada, CH Trade/PPI/Total Finance

Giro degli eventi

- Maggio buste paga non agricole 339k, 190k broadcast, 253k ex, 294k r’vsd

- Tasso di disoccupazione USA per maggio 3,7%, 3,5% come previsto, 3,4% precedente

- Guadagno medio USA per maggio 0,3%, 0,3% su base annua, 0,5% ex, 0,4% r’vsd

I Treasuries statunitensi hanno guidato un rally dei rendimenti obbligazionari core globali con l’appiattimento della curva ribassista. Il dollaro è salito di circa lo 0,5% in termini di indice, con l’euro e lo yen che hanno notevolmente sottoperformato, mentre il dollaro australiano ha guidato la sovraperformance legata alle materie prime, ad eccezione del dollaro neozelandese. I prezzi del petrolio hanno guidato i guadagni all’interno delle materie prime. L’incontro dell’OPEC+ nel fine settimana si è concluso con l’offerta volontaria dell’Arabia Saudita di ridurre la sua produzione di 1 milione di barili al giorno.

Il rapporto sull’occupazione negli Stati Uniti per maggio è stato contrastante. Il numero di posti di lavoro migliore del previsto a 339.000 rispetto ai 190.000 attesi più 90.000 revisioni al rialzo per i due mesi precedenti suggerisce che il mercato del lavoro statunitense è ancora in buona forma. Va anche notato che l’edizione di maggio di 339k era la 14asi Il rapporto sui salari consecutivo supera le aspettative. Al contrario, l’indagine sulle famiglie di maggio ha fornito una valutazione più pessimistica del mercato del lavoro statunitense con un aumento di tre punti del tasso di disoccupazione, dal 3,4% al 3,7%. Nel frattempo, i guadagni orari medi negli Stati Uniti sono stati dello 0,3% mese su mese, in linea con le aspettative ma inferiori al tasso al ribasso dello 0,4% (dallo 0,5%) del mese precedente. AHE ha registrato un tasso annuo del 4% negli ultimi tre mesi, il che indica che la crescita salariale non è più inflazionistica.

La positività del mercato azionario è stata supportata anche dall’epica decisione sul tetto del debito statunitenseDopo che il disegno di legge è passato al Senato giovedì scorso, i mercati hanno chiuso la settimana assicurando che gli Stati Uniti eviteranno il default sul debito del governo federale. Sabato, a soli due giorni dalla fine, il presidente Biden ha firmato una legge che alza il tetto del debito del Paese.

Un’altra notizia positiva di venerdì è arrivata dalla Cina quando Bloomberg ha riferito che le autorità di regolamentazione stavano cercando di fornire un maggiore sostegno al settore immobiliare del paese assediato. Secondo persone che hanno familiarità con la questione, le autorità di regolamentazione stanno valutando la possibilità di ridurre gli acconti in alcuni quartieri non essenziali delle principali città, abbassare le commissioni degli agenti sulle transazioni e allentare ulteriormente le restrizioni sugli acquisti residenziali sotto la supervisione del Consiglio di Stato.

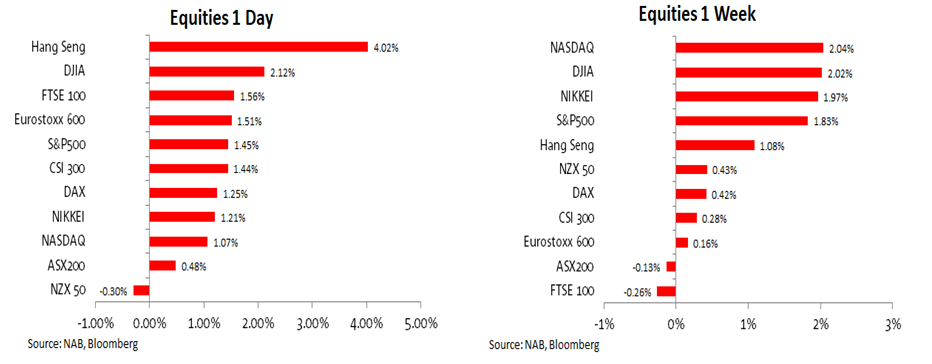

Quindi, da una prospettiva macro, la prospettiva di uno stallo della Fed a giugno (ne parleremo più avanti), l’evidenza di un raffreddamento nel mercato del lavoro statunitense (attenuando le pressioni salariali) e la Cina che cerca di fornire maggiore sostegno alla sua economia hanno fornito un bel contesto positivo per il mercato, titolo da esibire. Infatti, tutti i principali indici azionari di Asia, Europa e Stati Uniti hanno chiuso la settimana con forti guadagni mentre il VIX ha chiuso la settimana appena sotto 15..

I guadagni del mercato azionario statunitense sono stati guidati dal Dow Jones, che venerdì è balzato del 2,12%, con l’S&P 500 in rialzo dell’1,45% e il Nasdaq dell’1,07%. Per la settimana, il Dow Jones è salito del 2,02%; L’S&P è salito dell’1,83% e il Nasdaq del 2,04%. All’inizio della giornata, l’Hang Seng ha chiuso in rialzo del 4,02%, con anche i titoli cinesi quotati negli Stati Uniti che hanno registrato buoni guadagni, così come i titoli di società europee con forti legami con la Cina, come i produttori di beni di lusso e il settore minerario. L’indice Eurostoxx 600 è in rialzo dell’1,51% con il Nikkei giapponese a +1,21.

Guardando la performance settimanale, Il Nasdaq ha chiuso in cima alla classifica (NVIDIA è senza dubbio un contributo importante) al 2,01% con guadagni del Nikkei e dell’S&P 500 appena sotto la soglia. . Il nostro S&P/ASX200 e il FTSE 100 britannico hanno registrato performance inferiori durante la settimana, in calo rispettivamente dello 0,13% e dello 0,26%.

andamento del titolo

Dopo la pubblicazione del rapporto sull’occupazione negli Stati Uniti di maggio, i Treasuries statunitensi hanno guidato un rally dei rendimenti obbligazionari core globali, con i rendimenti finali che hanno registrato i maggiori guadagni. La curva dei Treasury si è appiattita con la seconda valuta in aumento di 16 punti base al 4,501%, mentre il tasso a 10 anni è salito di 10 punti base al 3,695%. Allo stesso modo, venerdì anche la curva tedesca si è appiattita con il rendimento del titolo a 2 anni in aumento di 9 punti base al 3,54% rispetto ai 6 punti base del tasso a 10 anni al 2,95%.

I dati sull’occupazione negli Stati Uniti hanno rafforzato le aspettative di un aumento della Federal Reserve nei prossimi mesi. Le scommesse sono più alte alla riunione del 13-14 giugno della prossima settimana, anche se gli investitori vedono ancora maggiori possibilità che la Fed si fermi. Un rally di 25 punti base la prossima settimana è stato prezzato con una probabilità del 31% alla chiusura di venerdì, rispetto al 24% del giorno prima. Nel frattempo, la probabilità di un rally di 25 punti base a luglio è aumentata dal 40% al 50%. Va inoltre notato che anche le aspettative di un taglio dei tassi della Fed sono state sollecitate al momento giusto, visto che il tasso sui fondi federali era al 4,99% entro la fine dell’anno rispetto al 4,85% di giovedì.

Sebbene i rendimenti siano aumentati venerdì, uno sguardo al grafico settimanale rivela un ampio calo dei rendimenti obbligazionari sottostanti globali negli ultimi cinque giorni.. I rendimenti dei titoli del Tesoro a 10 anni sono scesi di 10 punti base rispetto ai livelli di una settimana fa, mentre una rivalutazione delle aspettative di inflazione in Europa, dopo i dati sull’IPC inferiori alle attese per maggio, mostra che i titoli a 10 anni sono scesi di 22 punti base rispetto ai loro livelli a settimana fa. , mentre i prezzi delle obbligazioni italiane sono diminuiti di 32 punti base.

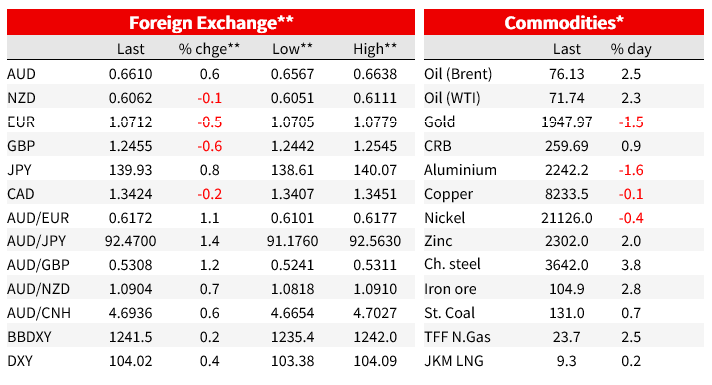

Buoni del Tesoro USA nell’ultima settimana

Il dollaro USA era in calo prima del rilascio dei dati sui posti di lavoro negli Stati Uniti, ma i numeri migliori del previsto e l’aumento dei rendimenti dei terrari hanno portato a un’inversione di fortuna. In termini di indice, il dollaro ha chiuso tra lo 0,25% e lo 0,44% in rialzo nella giornata, con l’euro e lo yen che hanno notevolmente sottoperformato all’interno del G10. L’euro è sceso dello 0,5% nel corso della giornata, chiudendo la settimana a 1,0707, mentre un aumento dei rendimenti di TB ha spinto la coppia USD/JPY, in rialzo dello 0,84% sotto la soglia dei 140 yen.

Il dollaro australiano è stato il migliore venerdì, mantenendo la maggior parte dei guadagni di aumento del salario minimo registrati durante il nostro fuso orario. Venerdì, l’Australian Fair Work Commission ha deciso di aumentare il salario minimo assegnato del 5,75%. Ciò si confronta con un aumento del 4,6% per la maggior parte dei premi nella decisione dello scorso anno, che entrerà in vigore il 1° luglio. La decisione ha aumentato le aspettative della RBA di un aumento dei tassi e ha rafforzato il dollaro australiano. Il mercato ora stima una probabilità del 40% di un aumento di 25 punti base questa settimana e una probabilità dello 0,89% di un rally a luglio, rispettivamente dal 21% e dal 44,5% di giovedì. Venerdì il dollaro australiano ha chiuso in rialzo dello 0,5% a 0,6607 e inizia la nuova settimana a 0,6617. Il dollaro neozelandese è stato molto più tranquillo venerdì, chiudendo la settimana a 0,60585, non molto cambiato durante la giornata e di fatto anche durante la settimana.

Guardando il grafico settimanale, il dollaro australiano è stato l’outperformer del G10 negli ultimi cinque giorni, in rialzo dell’1,43%, con il dollaro canadese che ha chiuso dietro, in rialzo dell’1,40%. La RBA e la BoC si incontrano questa settimana e, in ogni caso, il mercato è incline a non aumentare i tassi, ma con un aumento dei prezzi di circa il 40% per entrambi, ci sono ancora poche possibilità che la RBA e/o la BoC possano aumentare.

Il dollaro ha perso terreno durante la settimana (BBDXY -0,35%) Oltre ai guadagni del dollaro australiano e canadese, anche il dollaro USA ha sottoperformato rispetto alla sterlina britannica, con la sterlina in rialzo dello 0,8% sulla settimana a 1,2459. Nel corso della settimana, EUR/USD è sceso dello 0,23%, mentre lo yen ha guadagnato lo 0,48%.

Prestazioni FX

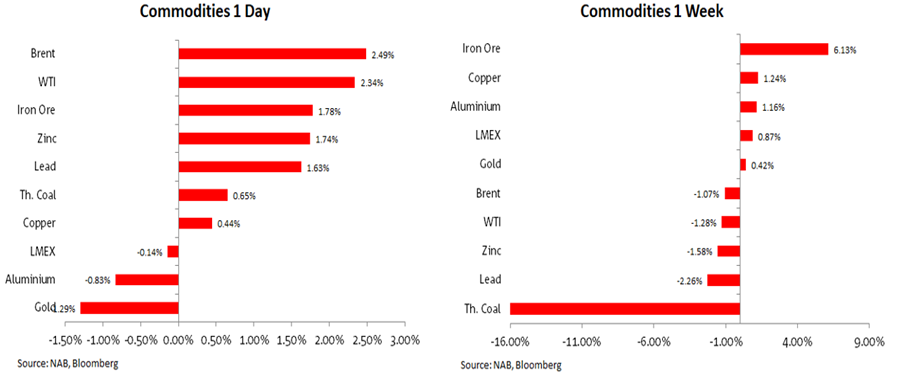

Venerdì, è probabile che Pechino lanci una politica di stimolo per rivitalizzare la vacillante ripresa economica, che ha aumentato le materie prime tra cui il rame (0,44%) e il minerale di ferro (1,78%). L’oro è sceso dell’1,53% a 1.947 dollari ed è rimasto stabile durante la settimana. Il WTI è salito del 2,52% a 71,74 dollari al barile e il greggio Brent è salito del 2,49% a 76,40 dollari. Il petrolio dovrebbe salire oggi dopo che la riunione dell’OPEC+ nel fine settimana si è conclusa con l’Arabia Saudita che ha offerto volontariamente 1 milione di barili al giorno di produzione.

prestazioni merceologiche

in arrivo

- In vista del rilascio del PIL del primo trimestre di mercoledì, questa mattina l’Australia rilascerà le parti del PIL (azioni 03% su base trimestrale vs 0,2% precedente, utili combinati previsti 2% su base trimestrale rispetto al 10% precedente) insieme agli annunci di lavoro per il mese di maggio. Questa mattina sono stati pubblicati anche i PMI cinesi di Caixin Services e Composite, con il mercato che si attende un leggero allentamento dell’attività dei servizi da 56,4 a 55,2..

- Le letture finali del PMI vengono rilasciate oggi in tutto il mondo, l’Eurozona ottiene i suoi numeri PPI per aprile e stasera gli Stati Uniti rilasciano gli ordini di fabbrica di aprile e i beni durevoli insieme L’indagine completa dei servizi ISM per il mese di maggio. Consensus prevede che Services Title stamperà a 52,5, rispetto ai 51,9 del mese precedente.

- Ripensando al resto della settimana, La decisione del cash rate della RBA di martedì è il principale evento domestico di questa settimana. Pensiamo che la domanda sia quando no, se la RBA aumenterà ulteriormente i tassi di interesse. Le aspettative per un aumento dei tassi sono aumentate martedì alla fine della scorsa settimana (ora vista con una probabilità del 36% di un aumento di 25 punti base al 4,10%) in seguito alla decisione di assegnare salari più alti del previsto da parte della Fair Work Commission. Governatore Lowe Sarai in grado di giustificare la decisione in modo più dettagliato quando Parlando a Sydney mercoledì mattina (Nota: il vicegovernatore Pollock appare su un cartellone pubblicitario lo stesso giorno.) Per quanto riguarda i dati, mercoledì verranno pubblicati i dati sul PIL del primo trimestre, dove prevediamo un risultato dello 0,2% su base trimestrale (consenso dello 0,3% su base trimestrale). I dati commerciali per aprile sono giovedì.

- Guardando ai mercati esteri, la Bank of Canada si riunisce mercoledì e mentre il consenso è invariato, i mercati si aspettano il 33% per un aumento del tasso di 25 punti base. È probabile che anche i dati cinesi attirino una certa attenzione con il rilascio di bilancia commerciale, CPI/PPI e finanza lorda prevista per questa settimana.

- Questa settimana non riceveremo alcun clip audio dalla Fed poiché i relatori della Fed iniziano il periodo di blackout prima della riunione del FOMC del 14 giugno. Pertanto, è probabile che l’attenzione si concentri sugli oratori della BCE con Lagarde e Nagel che parleranno lunedì mentre Guindos, Panetta, De Cos e Sintero nel corso della settimana.

prezzi di mercato

Per ulteriori informazioni su forex, tassi di interesse e materie prime, visita nab.com.au/nabfinancialmarkets. Leggere Disclaimer Ricerca di mercato NAB.