Gli hedge fund si stanno schierando nella loro più grande scommessa contro i titoli di stato italiani dalla crisi finanziaria globale a causa delle crescenti preoccupazioni per le turbolenze politiche a Roma e la dipendenza del Paese dalle importazioni di gas russe.

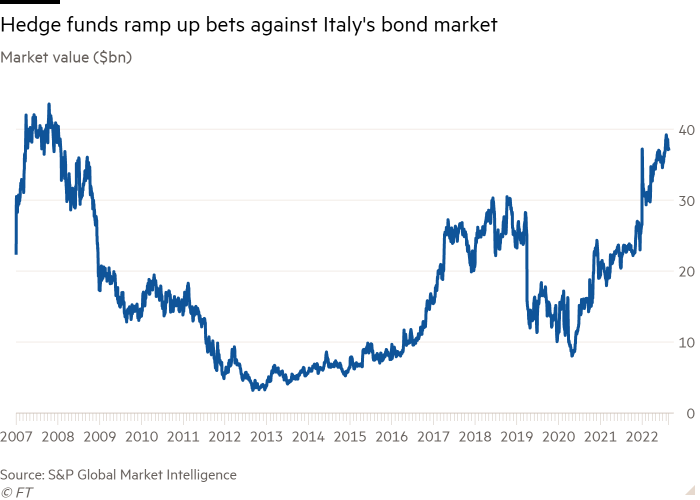

Il valore totale delle obbligazioni italiane che gli investitori hanno preso in prestito per scommettere su prezzi più bassi ha raggiunto il livello più alto da gennaio 2008 questo mese, a oltre 39 miliardi di euro, secondo i dati di S&P Global Market Intelligence.

La corsa degli investitori a scommettere contro l’Italia arriva mentre il paese deve affrontare crescenti venti contrari economici dall’aumento dei prezzi del gas naturale in Europa a causa dei tagli alle forniture russe e di un clima politico difficile con le elezioni che si avvicinano a settembre.

“È il più esposto [country] “In termini di ciò che accade ai prezzi del gas, la politica è una sfida”, ha affermato Mark Dowding, chief investment officer di BlueBay Asset Management, che ha circa $ 106 miliardi di asset. Vende obbligazioni italiane a 10 anni utilizzando derivati noti come contratti futures.

Il mese scorso il Fondo monetario internazionale ha avvertito che il divieto del gas russo avrebbe portato a una contrazione economica di oltre il 5% in Italia e in altri tre paesi, a meno che altri paesi non condividessero le loro forniture.

Gli investitori considerano anche l’Italia tra i paesi più vulnerabili alla decisione della Banca Centrale Europea di abolire i programmi di stimolo alzando i tassi di interesse e bloccando gli acquisti di obbligazioni che hanno sostenuto il massiccio mercato del debito del Paese.

Un periodo di relativa calma politica preannunciato dalla nomina di Mario Draghi a primo ministro nel febbraio 2021 è crollato nel luglio di quest’anno quando l’ex capo della Banca centrale europea si è dimesso e l’amministrazione dell’Alleanza di unità nazionale è crollata.

Ora sono previste elezioni anticipate per settembre, con la leader nazionalista Georgia Meloni considerata la favorita per diventare il prossimo primo ministro. Mercoledì, Draghi ha invitato i partiti in competizione alle elezioni a rispettare gli impegni di riforma finanziaria dell’Italia.

I partiti euroscettici all’interno della coalizione di destra, che secondo i sondaggi di opinione potrebbero ottenere fino alla metà dei voti il 25 settembre, hanno indicato di poter rivedere i dettagli del piano di ripresa dell’Italia da 200 miliardi di euro finanziato dall’UE e altre riforme come una nuova concorrenza legge. . , Associato.

“La credibilità locale va di pari passo con la credibilità internazionale”, ha detto Draghi.

Le obbligazioni italiane sono già state svendute nelle ultime settimane poiché gli investitori hanno risposto all’accresciuta incertezza. Il rendimento del debito decennale italiano è salito al 3,7 per cento, aumentando il divario, o “spread”, con il debito tedesco – una misura chiave del rischio – a 2,3 punti percentuali da 1,37 punti percentuali di inizio anno.

“Sembra che l’Italia sarà la più vulnerabile [country]”Condizioni economiche in deterioramento”, ha affermato un importante investitore di hedge fund, aggiungendo che tali scommesse sono ora “diffuse”, con molti gestori che giocano lo spread tra le obbligazioni tedesche e italiane.

Michael Hintz, fondatore dell’hedge fund CQS, è stato tra coloro che hanno approfittato delle scommesse contro le obbligazioni italiane all’inizio di quest’anno, secondo i documenti visti dal Financial Times. CQS ha rifiutato di commentare.

Scommettere sul debito italiano era in precedenza un’operazione molto redditizia per gli hedge fund a causa dell’incertezza politica di lunga data e delle preoccupazioni per i 2,3 trilioni di euro di titoli di stato rimasti nel paese.

Nel 2018, mentre i mercati si preoccupavano se un governo di coalizione potesse aumentare i livelli di debito e sbrogliare i legami con l’Unione Europea, gli hedge fund hanno alzato le loro scommesse al livello più alto dalla crisi finanziaria e il co-fondatore di Brevan Howard Alan Howard è stato tra questi beneficiari . Tuttavia, le scommesse sugli hedge fund, sia in termini assoluti che come percentuale dell’emissione obbligazionaria totale, hanno ora superato i livelli del 2018, segno di dove gli investitori ritengono che i rendimenti potrebbero arrivare da qui.

Alcuni gestori rimangono cauti riguardo al commercio, affermando che lo strumento di protezione della trasmissione recentemente annunciato dalla BCE limiterà la tendenza al rialzo dei rendimenti. Il nuovo strumento è progettato per evitare che gli oneri finanziari nei paesi dell’eurozona fortemente indebitati aumentino al di sopra dei paesi centrali come la Germania.

“Ovviamente per me [it’s] Evitare il trading, ha affermato Desio Nascimento, chief investment officer dell’hedge fund Norbury Partners, è come giocare a galla con la Banca centrale europea.

Tuttavia, Dowding di BlueBay sostiene che il TPI non limita a piazzare una scommessa ribassista.

“[The ECB] Non si compra solo l’Italia. “