I titoli di Stato dell’Eurozona hanno registrato un forte rally dopo che una revisione dei responsabili politici presso la Banca centrale europea ha indicato che era troppo presto per ridurre i loro sforzi di stimolo di emergenza.

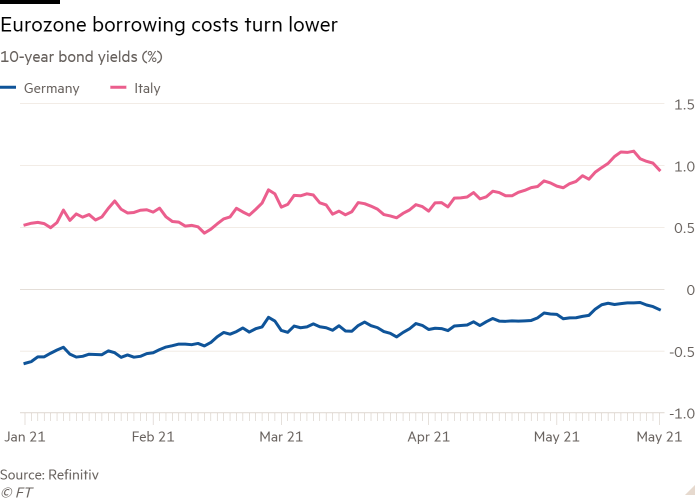

Mercoledì il rendimento delle obbligazioni a 10 anni della Germania è sceso a meno 0,2%, invertendo un forte aumento all’inizio di questo mese, poiché i mercati hanno risposto alle brillanti prospettive economiche per la zona euro.

Il rendimento dell’obbligazione a 10 anni, che funge da punto di riferimento per le attività in tutto il blocco valutario, ha raggiunto un massimo di due anni di -0,7 per cento una settimana fa. L’aumento, che riflette un calo dei prezzi, è avvenuto quando un gruppo di investitori in crescita ha scommesso che la Banca centrale europea reagirà al miglioramento delle prospettive economiche riducendo i suoi acquisti netti di 80 miliardi di euro di obbligazioni nel prossimo mese.

Ma da allora, molti alti funzionari della BCE hanno indicato che vedono come prematuro iniziare a tirare lo stimolo monetario.

L’ultimo è Fabio Panetta, membro del consiglio di amministrazione della Banca centrale europea, che ha affermato in un’intervista al Nikkei pubblicata mercoledì che “un ritiro anticipato del sostegno politico soffocerebbe la ripresa prima che diventi auto-sostenibile”.

“Le condizioni che stiamo vedendo oggi non giustificano una riduzione del ritmo degli appalti”, ha detto Panetta, aggiungendo che qualsiasi discussione sull’eliminazione graduale del Programma di acquisto di emergenza pandemico (PEPP) da 1,85 trilioni di euro della Banca centrale europea “rimane chiaramente prematura” .

I suoi commenti, giunti un giorno dopo analoghi commenti da parte dei governatori delle banche centrali greca e francese, hanno suscitato nei mercati la convinzione crescente che la Banca centrale europea “ridurrà” i suoi acquisti di obbligazioni il mese prossimo.

“È chiaro che la Banca centrale europea non diminuirà a giugno”, ha affermato Gareth Colesmith, responsabile dei tassi globali di Insight Investment. “Mi aspetto che prima avranno bisogno di vedere ancora qualche mese di dati economici forti”.

Il rally di questa settimana ha anche spinto le obbligazioni emesse dai membri della zona euro più indebitati come l’Italia. Il rendimento aggiuntivo, o differenza, che Roma deve pagare rispetto al debito tedesco ha iniziato ad aumentare durante il selloff anticipato, mettendo potenzialmente un campanello d’allarme presso la sede della Banca centrale europea a Francoforte.

“E ‘la diffusione della malattia che sarà di loro preoccupazione”, ha detto Colsmith. La Germania non avrà problemi a finanziarsi [10-year borrowing costs of] Zero, ma se i rendimenti italiani aumentano troppo rapidamente, questo rappresenta una minaccia per la ripresa “.

L’opposizione più significativa agli appelli di alcuni “falchi” conservatori in Consiglio per un rallentamento degli acquisti di obbligazioni è arrivata venerdì quando il presidente della Banca centrale europea Christine Lagarde ha detto che era “troppo presto e non è davvero necessario discutere di lungo termine problemi”.

Dopo aver ampliato due volte il suo piano di acquisto di obbligazioni di emergenza lo scorso anno, la Banca centrale europea ha meno della metà dei 1,85 trilioni di euro totali da spendere nell’ambito del PEPP. Prevede di continuare gli acquisti netti almeno fino a marzo 2022 e di interromperli solo una volta che la crisi pandemica sarà finita.

Recenti sondaggi tra imprese e consumatori indicano che l’economia della zona euro è pronta per una forte ripresa nel secondo trimestre, dopo essere scivolata in una doppia recessione all’inizio dell’anno, e la Banca centrale europea probabilmente aumenterà le sue previsioni di crescita e l’inflazione a giugno.

Tuttavia, diversi membri del consiglio di amministrazione della BCE hanno dichiarato questa settimana al Financial Times che c’è ancora molta incertezza per fissare un calendario per la fine degli acquisti di obbligazioni in PEPP, chiedendo che questa discussione venga rinviata a settembre o addirittura a dicembre.

“Non ci dovrebbe essere alcun dibattito sul rallentamento del ritmo degli appalti”, ha affermato Richard Barwell, responsabile della ricerca macro presso BNP Paribas Asset Management. “Panetta non potrebbe essere più chiaro – se sei seriamente intenzionato a dare il tuo mandato di inflazione, non parlare di riduzione graduale.”

Rispetto ad altre banche centrali che pianificano la loro uscita dai programmi di stimolo stimolati dalla pandemia – come la Federal Reserve e la Banca d’Inghilterra – la Banca centrale europea continua a far fronte alle aspettative di inflazione a lungo termine ben al di sotto del suo obiettivo del 2%.

“Hanno mancato il loro obiettivo di inflazione per molto tempo ed è probabile che i mercati considerino il declino iniziale come un errore”, ha affermato Jackie Douglas, capo stratega macroeconomico europeo di TD Securities.