Marco Botoni, Christina Confelletti, Mariana Righi, Alex Tagliabracci 30 giugno 2021

Lo shock COVID-19 non ha precedenti per origine e impatto. Da un punto di vista macroeconomico, la diffusione dell’epidemia e le misure adottate per combatterla hanno portato a un calo insolitamente forte e simultaneo sia dell’offerta che della domanda. Gli studiosi hanno ampiamente discusso l’impatto di questo shock sul comportamento dei prezzi aziendali, che è difficile da prevedere a causa delle sue caratteristiche eccezionali ma di fondamentale importanza poiché il Covid-19 ha colpito le economie degli Stati Uniti e dell’Eurozona nel contesto di un contesto di inflazione persistentemente bassa.

La discussione si è concentrata principalmente sulla diffusione della domanda rispetto ai canali di offerta, o sulle relazioni tra di essi (Al-Baqi e Farhi 2020; Piccart et al. 2020, Brinka et al. 2020; del Rio Canona et al. È emersa la teoria degli shock di offerta keynesiana (Guerrieri et al., 2020) in cui carenze temporanee di offerta che colpiscono diversi settori dell’economia si traducono in modo asimmetrico in una contrazione della domanda aggregata più ampia degli shock originari stessi, portando a pressioni deflazionistiche.

L’evidenza empirica per la misurazione diretta di come le aziende percepiscono questo tipo di shock e il suo impatto sulle loro aspettative e politiche di prezzo è scarsa, riflettendo la mancanza di dati sul comportamento e le aspettative delle aziende. Due eccezioni sono Balleer et al. (2020) sui dati dell’indagine a livello di azienda tedesca e Balduzzi et al. (2020) sulle imprese italiane.

Nel nostro recente lavoro (Bottone et al., 2021), forniamo una caratterizzazione completa dell’impatto dello shock Covid-19 sul comportamento dei prezzi aziendali utilizzando un set di dati unico, l’Indagine trimestrale della Banca d’Italia sulle aspettative di inflazione e crescita (SIGE ),1 Che comprendeva domande dedicate all’ondata che si è verificata nel marzo 2020, poco dopo lo scoppio dell’epidemia in Italia.

Progettazione del questionario e domande speciali sul Covid-19

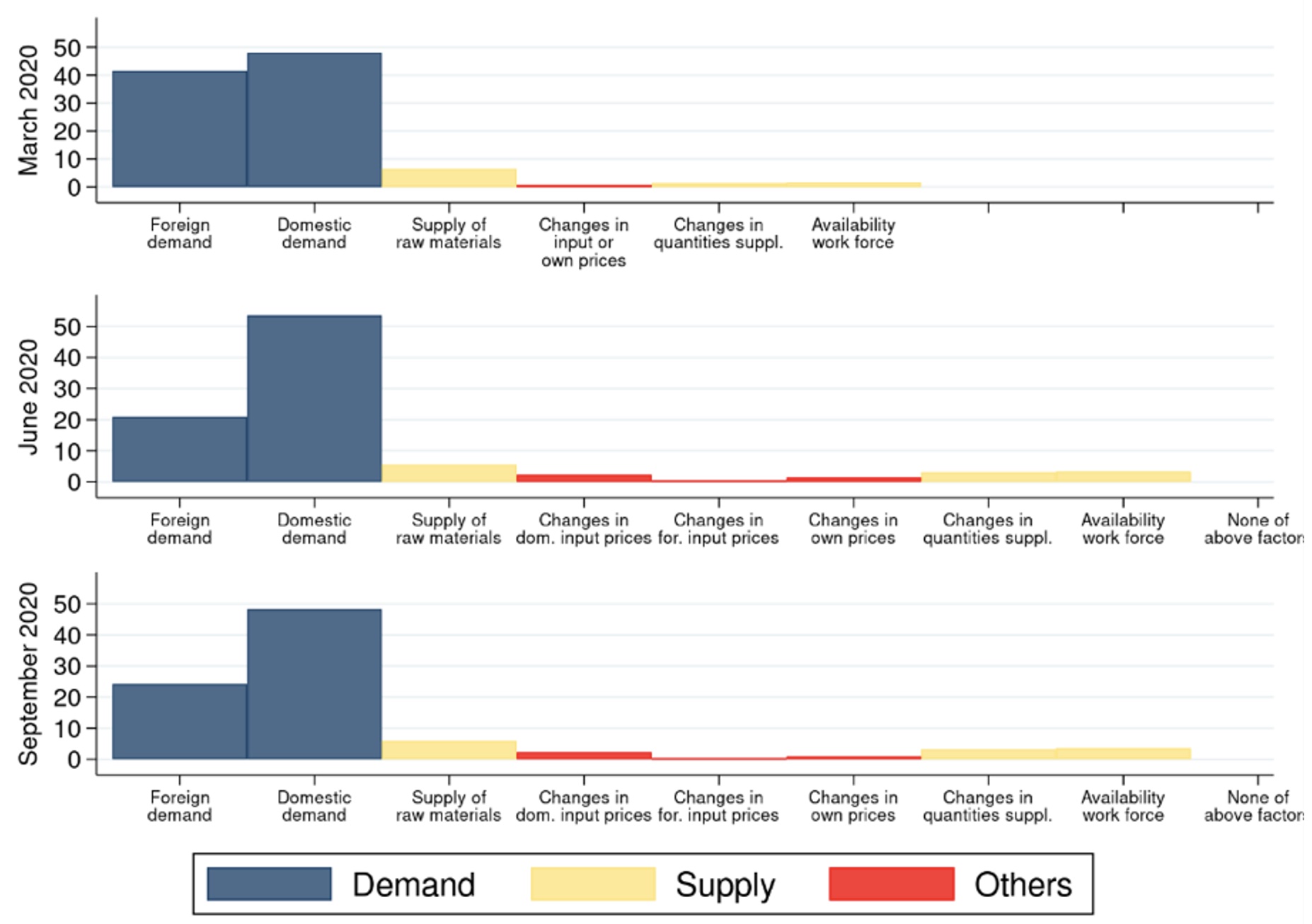

Oltre a valutazioni e previsioni sulla situazione economica generale e sulle condizioni specifiche delle aziende, SIGE include domande quantitative sulle aspettative di inflazione al consumo delle aziende su vari orizzonti e sulla prevista variazione dei prezzi dei prodotti delle aziende nei prossimi dodici mesi. Alle imprese viene inoltre chiesto di identificare il ruolo di molti fattori nell’influenzare le proprie strategie di prezzo, tra cui l’attenzione alle politiche di prezzo dei concorrenti. La nostra analisi utilizza le quattro ondate condotte nel 2020, durante le diverse fasi della pandemia in Italia. A marzo, giugno e settembre 2020, alle aziende è stato anche chiesto quali canali la pandemia ha colpito la loro attività. Emerge un risultato chiaro (vedi Figura 2): dall’inizio della pandemia, è stata vista dalla maggior parte delle aziende come uno shock della domanda e questa percezione è rimasta forte nel tempo, come evidenziato anche dai sondaggi di giugno e settembre.2 Per circa il 50% delle aziende, il Covid-19 ha colpito la propria attività principalmente attraverso il canale della domanda interna. Anche la domanda estera ha giocato un ruolo importante, soprattutto nelle prime fasi della pandemia, mentre la quota di aziende che considerano il Covid-19 come un sintomo o uno shock finanziario è solo il 20% circa della popolazione.

forma 1 I principali canali di trasmissione del Covid-19

fonte: dati SIGE.

Appunti: ogni barra rappresenta la quota degli intervistati di ciascuna opzione. Ogni partecipante può scegliere solo un’opzione, quindi la somma delle barre in ogni trimestre è 100. Questa domanda non è stata inclusa nell’ondata di dicembre 2020.

A partire dall’ondata di giugno 2020, alle aziende è stato chiesto quanti mesi pensavano che sarebbero serviti per tornare ai livelli di business pre-pandemia, fornendo una misura della prevista persistenza dello shock Covid sulla loro attività. La figura 2 mostra che la stragrande maggioranza delle aziende vede il Covid-19 come un impatto a lungo termine sulla propria attività e che il tempo medio di recupero può essere leggermente allungato nel tempo. Una piccola percentuale di aziende pensava che lo shock Covid avrebbe avuto effetti duraturi sulla propria attività.

figura 2 Persistenza del trauma percepito

fonte: dati SIGE.

Appunti: Il pannello di sinistra mostra la distribuzione delle risposte alla domanda qualitativa nel tempo necessario per tornare alla normalità. Il pannello di destra mostra le distribuzioni del kernel per il numero esatto di mesi indicato dalle aziende che hanno risposto “alcuni mesi richiesti”.

risultati principali

Apprezziamo diverse specifiche per determinare i driver delle politiche di prezzo aziendali e le aspettative di inflazione durante la pandemia. I nostri risultati principali possono essere riassunti come segue. La percezione di Covid-19 come uno shock della domanda o dell’offerta ha poca influenza sulle strategie di prezzo delle aziende né sulle loro aspettative di inflazione. Invece, i principali driver delle variazioni di prezzo pianificate per le aziende sono il continuo impatto del Covid-19 sull’attività commerciale delle aziende e la forza delle pressioni competitive. Più lungo è il periodo di tempo necessario per tornare ai loro normali livelli di attività e maggiore è l’attenzione alle politiche dei prezzi dei concorrenti, più è probabile che le aziende riducano i prezzi dei loro prodotti. Al contrario, le aspettative sull’inflazione aziendale differiscono negativamente poiché continuano gli effetti del Covid-19 sulla situazione economica complessiva.

La lunga storia di SIGE ci permette anche di confrontare la risposta allo shock Covid-19 con quella delle precedenti recessioni. In primo luogo, esaminiamo il ruolo della liquidità e dei vincoli fiscali, che la letteratura ha identificato come driver rilevanti delle politiche di prezzo delle imprese durante la Grande Recessione e la crisi del debito sovrano. I nostri risultati suggeriscono che, a questo proposito, la crisi pandemica è molto diversa dalle crisi precedenti. La maggior parte delle aziende ha continuato a segnalare un’adeguata situazione di liquidità durante le ondate di indagine del 2020 (vedi anche De Socio et al. 2020) e, soprattutto, è stato riscontrato che la liquidità e le condizioni finanziarie non hanno influenzato le decisioni sui prezzi durante la pandemia. Ciò potrebbe riflettere le eccezionali risposte fiscali e monetarie, che hanno impedito alla crisi pandemica di trasformarsi in una crisi finanziaria.

In secondo luogo, ancora una volta diversamente da quanto avvenuto all’indomani del tracollo di Lehman e della crisi del debito sovrano, le revisioni delle previsioni di inflazione per il prossimo anno per quanto riguarda il periodo precedente lo shock pandemico sono state quantitativamente smorzate e centrate intorno allo zero, con metà delle imprese che rivedono al rialzo e metà verso il basso (Figura 3). ). Probabilmente, la complessità di questo shock ha fatto sì che le aziende fossero largamente incerte sui suoi effetti inflazionistici – proprio come lo erano i mercati, gli analisti e gli accademici – che necessitavano di una revisione marginale delle loro aspettative di inflazione.

Figura 3 Previsioni di inflazione per le aziende e loro revisione

fonte: Calcoli degli autori su dati SIGE.

NB: La colonna di sinistra traccia la distribuzione dei prossimi dodici mesi nelle aspettative di inflazione mentre la colonna di destra traccia la loro varianza rispetto al round precedente. La linea verticale rossa rappresenta il valore di elaborazione dell’inflazione (ovvero l’ultimo dato realizzato disponibile per l’inflazione italiana) nel quadrante corrispondente mentre la linea tratteggiata blu rappresenta la varianza di elaborazione dell’informazione tra due round consecutivi.

Riferimenti

Balduzzi, P, E Brancati, M Brianti, F Schiantarelli (2020), “The Economic Effects of COVID-19 and Credit Constraints: Evidence from Italian Firms’ Outlook and Plans,” Boston College of Economics Working Papers 1013, Boston College Department of Economia.

Balleer, A, S Link, M Menkhoff, P Zorn (2020), “Demand versus supply: Price Adjustment durante la pandemia di Covid-19”, VoxEU.org, 27 luglio.

Baqaee, D ed E Farhi (2020), “Offerta vs. Domanda: disoccupazione e inflazione nella recessione di Covid-19”, VoxEU.org, 29 giugno.

Bekaert, G, E Engstrom e A Ermolov (2020), “Effetti della domanda aggregata e dell’offerta aggregata di COVID-19: un’analisi in tempo reale”, Serie di discussioni sull’economia e la finanza 2020-049, Consiglio dei governatori del sistema della Federal Reserve.

Bottone, M, C Conflitti, M Riggi, A Tagliabracci (2021), “Corporate Inflation Outlook and Pricing Strategies During Covid-19”, Questioni di Economia e Finanza, Bank of Italy Occasional Paper n. 619.

Brinca, P, JB Duarte e M Faria e Castro (2020), “Analisi degli shock della domanda e dell’offerta durante COVID-19”, VoxEU.org, 17 giugno.

del Rio-Chanona, RM, P Mealy, A Pichler, F Lafond e D Farmer (2020), “Shock della domanda e dell’offerta nella pandemia di COVID-19: una prospettiva industriale e occupazionale”, Papers 2004.06759, arXiv.org.

De Socio, A, S Narizzano, T Orlando, F Parlapiano, G Rodano, E Sette, G Viggiano (2020), “Impatti dello shock COVID-19 sui fabbisogni, bilanci e rischi di liquidità aziendale”, nota Covid, Banca del Italia.

Guerrieri, V, Lorenzoni G, L Straub e I Werning (2020), “Stagnazione virale: diminuzione della domanda durante la crisi del coronavirus”, VoxEU.org, 6 maggio.

note a piè di pagina

1 L’indagine si rivolge alle imprese operanti nei settori dell’industria, dei servizi privati non finanziari e delle costruzioni con 50 o più addetti. Il campione è composto da circa 1.500 aziende.

2 Questa evidenza può essere in parte influenzata dalla composizione del nostro campione, che ignora le piccole imprese di servizi come bar, ristoranti e locande, costituite da imprese con almeno 50 addetti, che verosimilmente si riferiscono a “offerta” come componente principale del meccanismo di trasporto. Tuttavia, la percentuale di attività che scelgono di “ordinare” è simile a quelle che possono rimanere aperte e a quelle che sono state costrette a chiudere a causa delle restrizioni del governo. Inoltre, le dimensioni dell’azienda e l’area geografica non giocano un ruolo decisivo, mentre l’esposizione alla domanda estera aumenta leggermente la probabilità di scegliere un canale di domanda.